“買一贈一”到底該怎么開票和做賬?

??對于企業來說,買一贈一作為一種促銷手段,在銷售大促時更是少不了的方式,企業對于這種行為的發票開具和賬務處理方法,會直接影響到稅務機關界定是否符合視同銷售,要求企業繳納增值稅和企業所得稅,那應該如何做才能避免稅企之間的界定分歧呢?今天我們來把它理清楚。

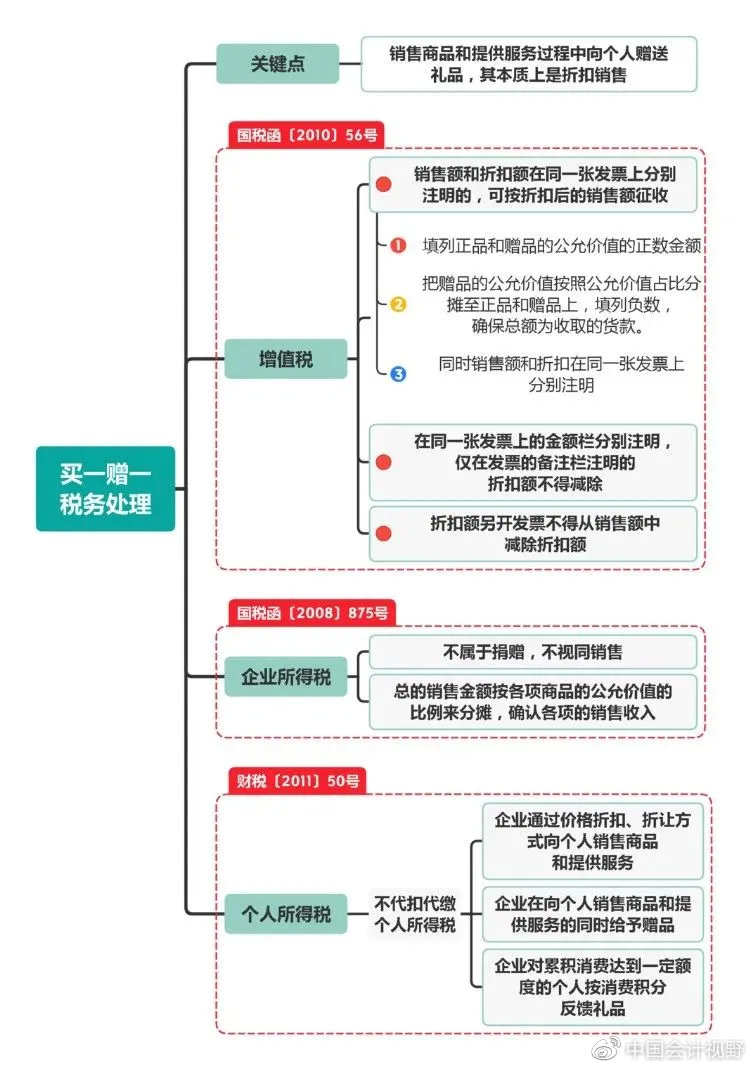

增值稅

在增值稅的征收管理中,對于“買一贈一”中的送贈品行為究竟是屬于視同銷售,還是折扣銷售,稅務總局并未明文作出統一規定,各地稅務機關在實際操作中因為有著不同的理解,隨之產生了兩種截然不同的處理方式。

一種處理方式是,“買一贈一”屬于折扣銷售。比如(四川省國家稅務局公告2011年第6號)規定:“買物贈物”方式,是指在銷售貨物的同時贈送同類或其他貨物,并且在同一項銷售貨物行為中完成,贈送貨物的價格不高于銷售貨物收取的金額。

對納稅人的該種銷售行為,按其實際收到的貨款申報繳納增值稅,但應按照《國家稅務總局關于確認企業所得稅收入若干問題的通知》(國稅函〔2008〕875號)第三條的規定,在賬務上將實際收到的銷售金額,按銷售貨物和隨同銷售贈送貨物的公允價值的比例來分攤確認其銷售收入,同時應將銷售貨物和隨同銷售贈送的貨物品名、數量以及按各項商品公允價值的比例分攤確認的價格和金額在同一張發票上注明。

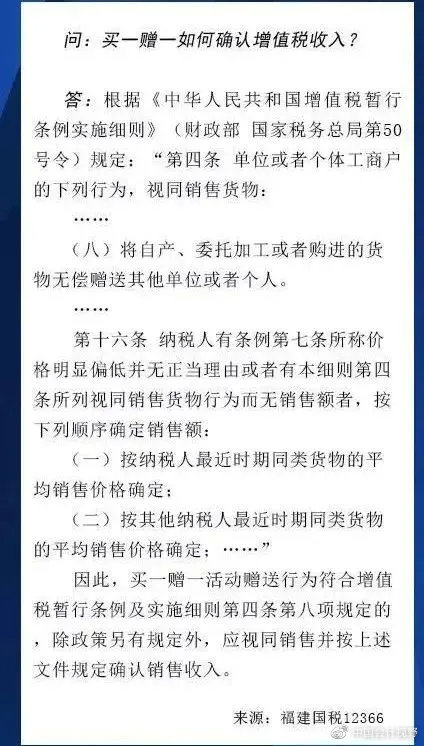

另一種處理方式是,“買一贈一”行為屬于視同銷售。比如

從上面的答復可以看出,稅務機關在一定基礎上判定的關鍵字是這個行為是“有償”還是“無償”的。

在稅務實際檢查的過程當中,也是通過查看企業的發票和賬務處理來界定具體的行為。企業想要體現“送一”不是無償贈送行為,需要在發票的開具和賬務處理上做到清清楚楚,避免稅務局認定你這種促銷行為屬于無償銷售,最終產生稅務爭議。

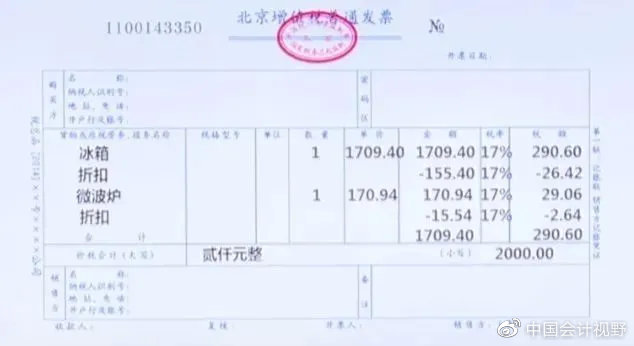

我們通過一個例子來看企業應該如何開票和做賬來避免稅企之間的界定分歧。

舉例

某電器城(一般納稅人),“618”舉行大型促銷活動,購買指定品牌一臺冰箱贈送一臺微波爐,該冰箱和微波爐的對外銷售價(含稅價)分別為2000元和200元,成本分別是1500和100元。

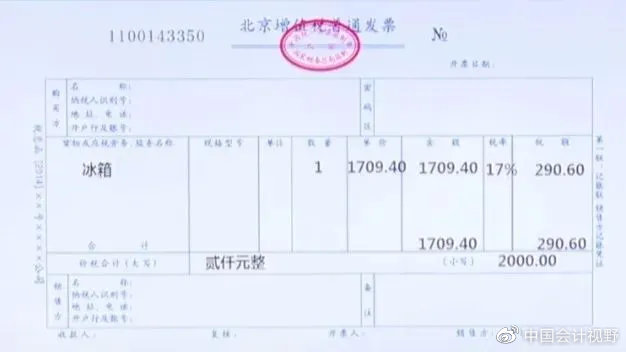

方法一:發票開具

賬務處理

借:銀行存款 2000

貸:主營業務收入——冰箱 1709.40 應交稅費——應交增值稅(銷項稅額) 290.6

結轉成本借:主營業務成本 1500貸:庫存商品——冰箱 1500

企業的處理從發票開具看,贈送的微波爐并未在發票中體現,給顧客開據發票的同時開具了微波爐的收據。

從賬務處理看,并未反應微波爐的收入和成本,沒有反應出是買一贈一的行為,稅務局會認定這個行為是無償贈送,企業要按照視同銷售來繳納增值稅和企業所得稅。

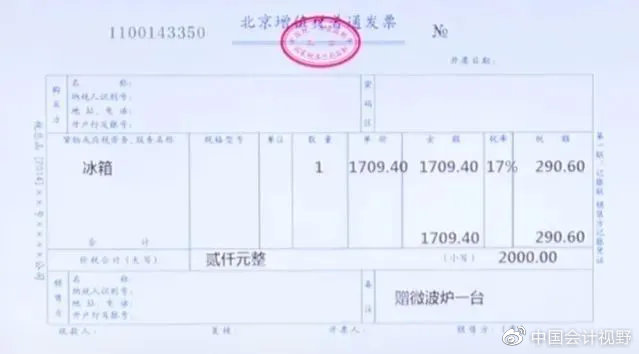

方法二:發票開具

根據國稅函〔2010〕56號規定:納稅人采取折扣方式銷售貨物,如果銷售額和折扣額在同一張發票上分的別注明的,可按折扣后的銷售額征收增值稅。納稅人采取折扣方式銷售貨物,銷售額和折扣額在同一張發票上分別注明是指銷售額和折扣額在同一張發票上的“金額”欄分別注明的,可按折扣后的銷售額征收增值稅。未在同一張發票“金額”欄注明折扣額,而僅在發票的“備注”欄注明折扣額的,折扣額不得從銷售額中減除。

發票金額上顯示的是主銷售商品的2000元金額,贈品僅在備注中體現,稅務局可能會認定你的贈品是無償贈送的,而不是主銷售品的折扣,要視同銷售繳增值稅和企業所得稅。

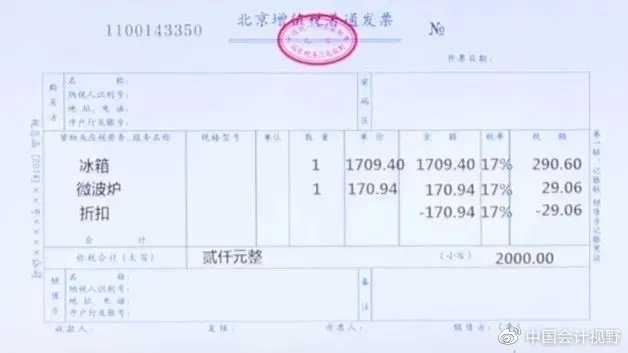

方法三

按照56號文規定,納稅人采取折扣方式銷售貨物,銷售額和折扣額在同一張發票上分別注明是指銷售額和折扣額在同一張發票上的“金額”欄分別注明的,可按折扣后的銷售額征收增值稅。

可以有二種開票方式

比照企業所得稅的處理,國家稅務總局《關于確認企業所得稅收入若干問題的通知》(國稅函〔2008〕875號)規定,“企業以買一贈一等方式組合銷售本企業商品的,不屬于捐贈,應將總的銷售金額按各項商品的公允價值的比例來分攤確認各項的銷售收入。”

第一種開票方式稅務機關也是認可的,但比照企業所得稅的要求,更建議企業使用第二種開票方式。

第二種方式的賬務處理借:銀行存款 2000貸:主營業務收入——冰箱 1554 ——微波爐 155.4 應交稅費——應交增值稅(銷項稅額) 290.6

結轉成本

借:主營業務成本——冰箱 1500 ——微波爐 100貸:庫存商品——冰箱 1500 ——微波爐 100

從上面的例子可以看出,在增值稅方面,“買一贈一”可以不認定視同銷售,但在形式上有嚴格的要求。如果贈品和主商品在同一張發票注明,就可以證明隨貨贈送的商品實為有償銷售,其銷售價格隱含在銷售商品總售價中,可視為捆綁銷售或者實物折扣,因此不適用增值稅和企業所得稅有關無償贈送視同銷售的相關規定。

除此之外,一律按照無償贈送視同銷售計征增值稅。

企業所得稅

根據國家稅務總局《關于確認企業所得稅收入若干問題的通知》(國稅函〔2008〕875號)規定“三、企業以買一贈一等方式組合銷售本企業商品的,不屬于捐贈,應將總的銷售金額按各項商品的公允價值的比例來分攤確認各項的銷售收入。”

個人所得稅

不代扣代繳個人所得稅。根據《財政部 國家稅務總局關于企業促銷展業贈送禮品有關個人所得稅問題的通知》(財稅〔2011〕50號)第一條規定,企業在銷售商品(產品)和提供服務過程中向個人贈送禮品,屬于下列情形之一的,不征收個人所得稅:

1.企業通過價格折扣、折讓方式向個人銷售商品(產品)和提供服務;

2.企業在向個人銷售商品(產品)和提供服務的同時給予贈品,如通信企業對個人購買手機贈話費、入網費,或者購話費贈手機等)

3.企業對累積消費達到一定額度的個人按消費積分反饋禮品。(注意比較:企業對累積消費達到一定額度的顧客,給予額外抽獎機會,個人的獲獎所得,屬于偶然所得, 要代扣代繳個人所得稅)

來源:微博中國會計視野、稅臺、稅東家、二哥稅稅念????,重在分享,如有侵權請聯系刪除